Майские NonFarm Payrolls выходят на фоне тревожных экономических сигналов. Судя по отчетам, рынок труда США начинает охлаждаться, а тарифная нестабильность затягивает пеленой тумана перспективы не только американской, но и глобальной экономики. Интересно, смогут ли Нонфармы сегодня перетянуть на себя внимание на фоне скандала президента самой могущественной страны мира и самого богатого (пока еще?) предпринимателя планеты?

Противостояние Дональда Трампа и Илона Маска достигло каких-то невообразимых, эпических масштабов, а их грязные препирательства проходят буквально в публичном пространстве. Оставим в стороне их взаимные обвинения частного характера и посмотрим на цифры. Трамп угрожает закрыть компаниям Маска государственные субсидии и контракты, чтобы сэкономить бюджету «миллиарды и миллиарды долларов».

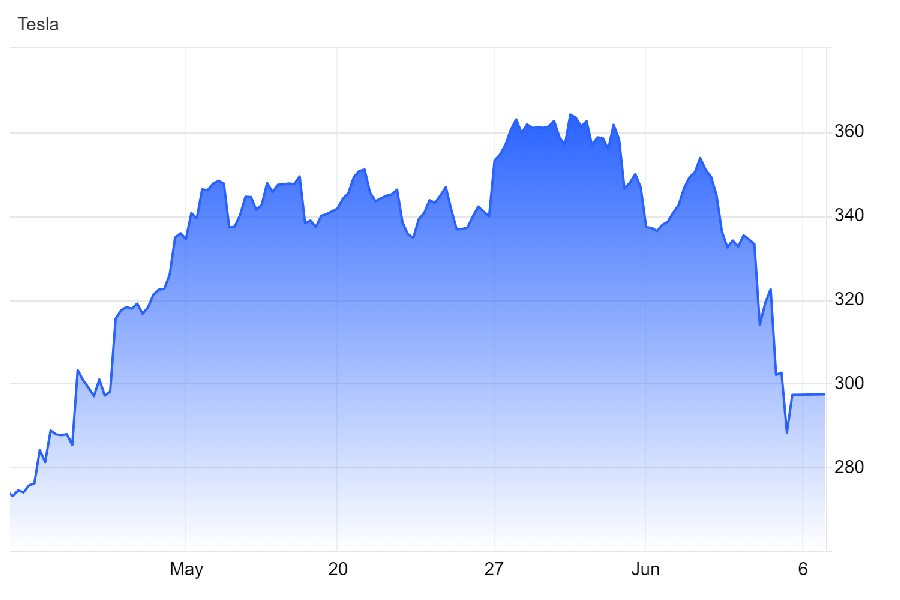

Илон Маск напомнил, что победой на выборах Трамп обязан Маску, а без его помощи никогда бы не победил, как и республиканцы. Также бизнесмен пригрозил вывести из эксплуатации грузовые многоцелевые космические корабли Dragon, которые используются для доставки астронавтов на МКС и их возвращения на Землю. Из-за разгоревшегося конфликта компания Tesla пережила сильнейший разгром в истории, потеряв за день свыше 150 млрд долларов капитализации.

Ее акции в моменте падали на 18% и потянули за собой вниз индексы Уолл-стрит, отреагировав на возможную отмену субсидий и госконтрактов, на которые намекал Трамп. В то же время Маск утверждает, что налоговый закон президента США приведет к росту госдолга, а тарифы вызовут рецессию в американской экономике во второй половине 2025 года. И глядя на то как и какие пошлины вводит Трамп, поневоле напрашивается сравнение с экономическим безумие администрации Белого дома.

Новая эра торговой политики США несет с собой сразу несколько экономических рисков. И самые главные из них – прямые издержки более от высоких импортных пошлин и отсутствие какой-либо стабильности. Ведь новый тариф может появиться буквально каждую минуту. А ведь еще совсем недавно макростатистика США внушала оптимизм:

- бизнес демонстрировал устойчивость

- уровень увольнений держался на минимуме

- деловая активность не проседала (несмотря на политические риски)

Однако ситуация меняется. Последние данные указывают на замедление, совпавшее с введением нового пакета торговых пошлин.

«Мы приближаемся к слабым метрикам занятости», – предупредил главный экономист Renaissance Macro Нил Датта, комментируя свежие цифры безработным в США.

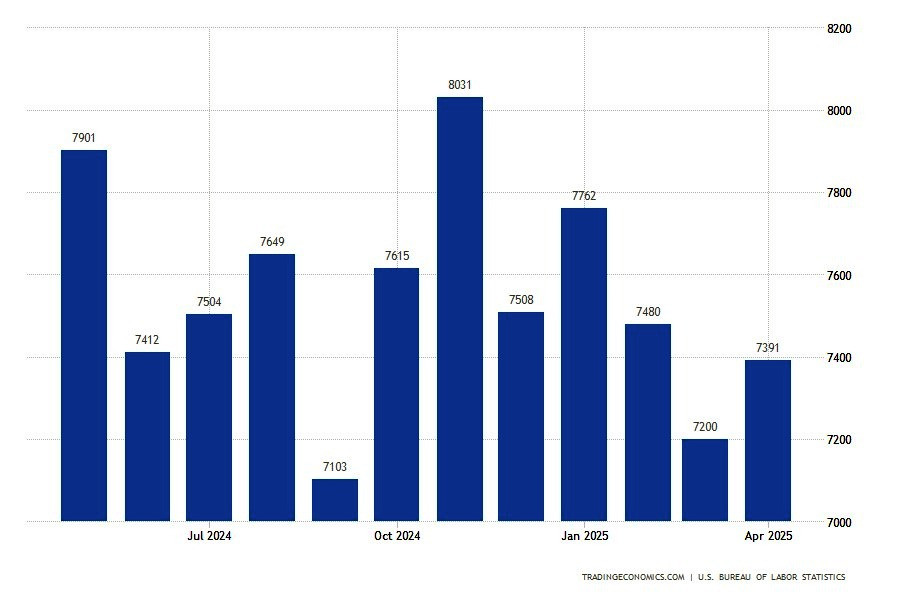

Вакансии JOLS. Эту теорию подтверждают отчеты о вакансиях, которые публикуют данные с отставанием на месяц. Вот в апреле еще на рынке труда было все хорошо, так как предложение новых рабочих мест в США превысило прогнозы и подскочило на 191 тыс. (до 7,391 млн). Особенно вырос спрос в сфере:

- образования и здравоохранения – 115 тыс.

- розничной торговли – 46 тыс.

- развлечений – 43 тыс.

- информационных технологий – 27 тыс.

Найм и уровень увольнений тогда практически не изменились и составили 5,6 и 5,3 млн соответственно.

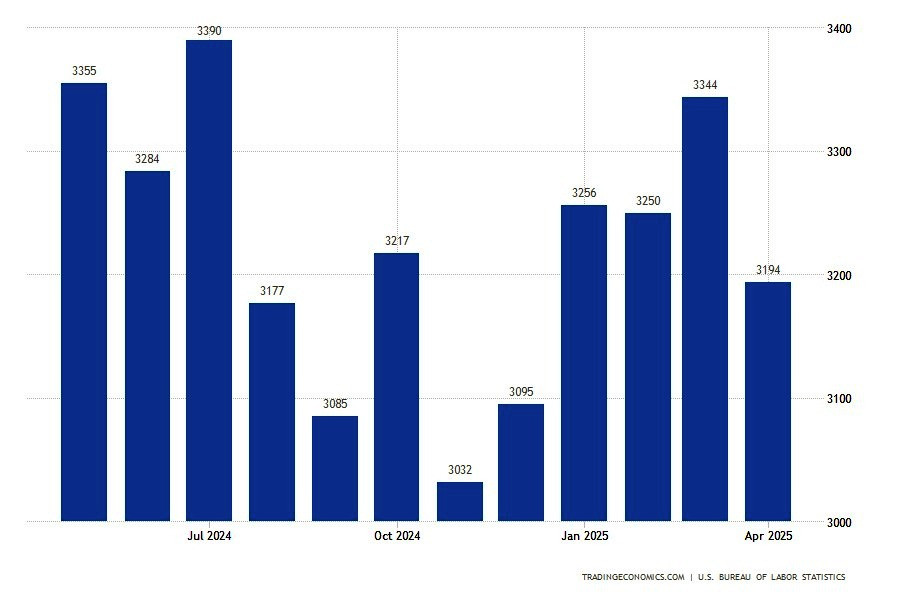

Увольнения (график 2). В структуре увольнений были отмечены добровольные уходы составил 3,2 млн, принудительные – 1,8 млн. Но в целом количество увольнений в апреле сократилось на 150 тыс., достигнув 3,194 млн – минимума за четыре месяца. Для сравнения: в марте эта цифра была на уровне 3,344 млн, а год назад – 3,414 млн.

Индексы деловой активности. Еще одним важным индикатором рынка труда считаются подиндексы занятости в отчетах о деловой активности в сфере услуг и промышленности. И здесь уже появились сигналы охлаждения экономики, так как майский PMI в сфере услуг опустился с 51,6 до 49,9 пункта (значения выше 50 указывают на рост сектора, ниже – на его сокращение).

Сигнал слабости усилил и снижение индекса занятости в непроизводственном секторе. В мае он составил 50,7 против 49,0 месяцем ранее. То есть номинально остался в «зеленой зоне», но динамика остается шаткой. По мнению экономиста Jefferies Тома Саймонса, речь идет не столько о рецессии, сколько о «паузе в активности». Однако, подчеркивает он, «эта пауза неблагоприятна, а вызвавшая ее неопределенность не спешит исчезать».

Пробуксовка наблюдается не только в услугах. Производственный индекс ISM также ушел в минус и рухнул до уровней 2009 г. А индикатор занятости в обрабатывающей промышленности ISM в США в мае вырос до 46,8 п. (ранее – 46,5 п.). Бизнес, судя по всему, предпочитает выжидать. А в качестве главного триггера эксперты называют не столько сами пошлины, сколько полную неясность будущей экономической траектории.

Безработица (график 3). И опасения эти уже начинают воплощаться в реальность. В четверг рынок труда получил новый удар: число заявок на пособие по безработице достигло максимума с октября 2024 года. При этом объем повторных обращений остается на уровне, близком к 4-летнему пику. «Повышение первичных заявок может сигнализировать о росте увольнений, а упорная динамика повторных – о трудностях с поиском новой работы», – констатирует главный экономист Oxford Economics Нэнси Ванден Хаутен.

За указанную неделю за пособием обратились 247 тысяч американцев. Эта цифра на 8 тыс. превысила предыдущий отчет и стала худшим показателем с начала октября. Прогнозы аналитиков, наоборот, ожидали снижение обращений за пособием. Общее количество граждан, продолжающих получать пособие, составило 1,904 млн человек, что тоже выше рыночных ожиданий.

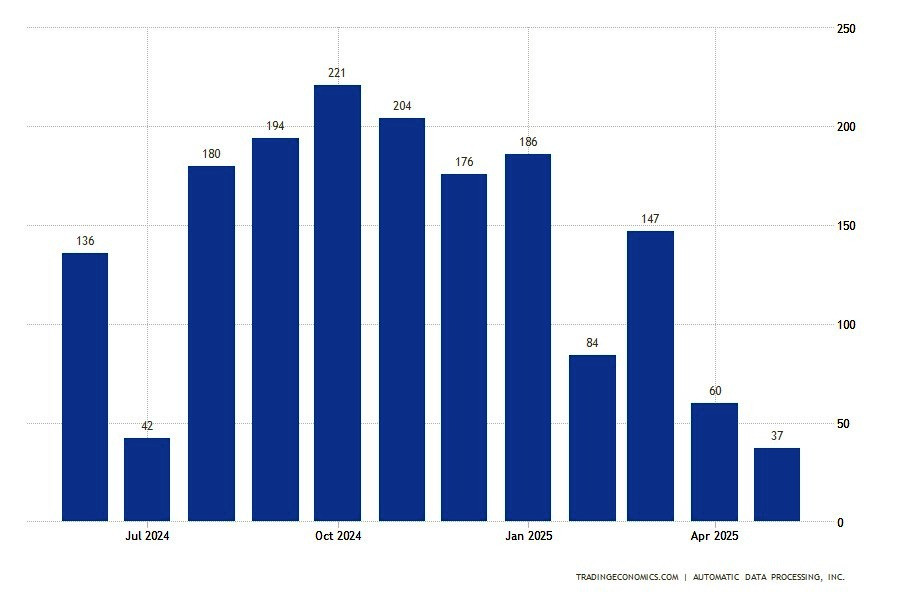

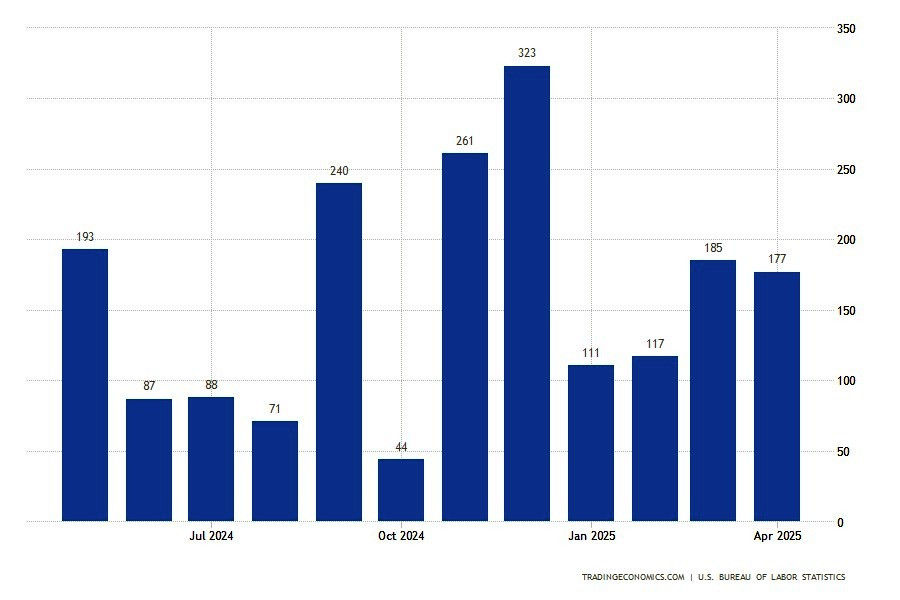

ADP (график 4). Но наибольшее волнение на рынке вызывали данные Automatic Data Processing (ADP), которые фиксируют найм в частном секторе США. Цифра отчета оказалась обескураживающе мала – всего лишь 37 тыс. новых рабочих мест (в апреле – 60 тыс.). И это при прогнозе в 114 тысяч! Это был худший результат с марта 2023 года. Причины те же:

- ослабление потребительских настроений

- заминка в торговой политике

- высокая степень неопределенности

«Слабые цифры, которые мы наблюдаем сейчас, не указывают на крах рынка труда, но наблюдается нерешительность при найме на работу», – заявила главный экономист ADP Нела Ричардсон в разговоре с прессой. В ее оценке бизнес действует «как водитель в тумане»: продолжает движение, но осторожно, не зная, рассеется ли туман или сгущается надолго.

Опрос ADP охватывал неделю до 12 мая – период, когда начала действовать 90-дневная отсрочка тарифов между США и Китаем, но сохранялись базовые пошлины Трампа на уровне 10%. «Никто не хочет наращивать найм, когда не знает, что произойдет в дальнейшем», – оценила ситуацию Кэрри Фристоун из RBC Capital Markets.

Давление на ФРС. Падение занятости ADP дало Дональду Трампу очередной повод для упреков в сторону главы Федрезерва США, которого он неоднократно обвинял в медлительности. «Слишком поздно – Пауэлл теперь должен СНИЗИТЬ СТАВКУ. Он невероятен!!!». Такие эмоциональные сообщения, скорее всего президент будет публиковать вплоть до заявления американского Центробанка 18 июня. Конечно, снижение темпов найма – это довод в пользу того, что экономика теряет ход. Но только одних цифр ADP недостаточно.

Сегодня этот тренд должны подтвердить Нонфармы, а в пятницу (11 июня) – свежие данные по инфляции. Именно эти показатели будут определяющими для решения по ставке ФРС США. «Когда государство тратит больше, чем зарабатывает, ему приходится либо печатать деньги, либо занимать у населения. В обоих случаях это ведет к инфляции – а значит, к потере покупательной способности людей», – эти слова Милтона Фридмана объясняют, как рост госдолга и тарифное бремя отражаются на американцах.

«Бежевая книга». В то же время торговая политика Белого дома может сыграть против ФРС. Рост инфляции вследствие тарифов лишит Центробанк свободы маневра. То есть сценарий, при котором ставка останется высокой из-за искусственно подогретой инфляции, вполне реален. «Бежевая книга», которая отражают ситуацию по всем 12 региональным ФБР, подтвердила, что американская экономика вошла в лето с ослабленным импульсом. Согласно отчету:

- шесть из двенадцати округов зафиксировали умеренное снижение деловой активности

- три – стагнацию

- и только три сообщили о слабом росте

Почти все региональные ФРБ акцентировали внимание на высокой степени неопределенности – как экономической, так и политической. Именно она, по мнению авторов отчета, сдерживает решения бизнеса и потребителей. Сектор потребительских расходов также показал смешанную картину.

Большинство округов сообщили о снижении или отсутствии изменений. При этом часто фиксировался всплеск покупок товаров, попавших под угрозу пошлин. Рынок труда тоже не продемонстрировал резких движений. По словам ФРБ, занятость в целом стабильна: три округа сообщили о росте, два – об ослаблении. Заработные платы продолжают расти умеренными темпами.

«В целом прогноз остается немного пессимистичным и неопределенным, не изменившись по сравнению с предыдущим отчетом», – говорится в документе. Некоторые округа, впрочем, отметили ухудшение перспектив, другие – улучшение. Отчет составлен на основе данных, собранных до 23 мая, и подготовлен Федеральным резервным банком Сент-Луиса. Публикация традиционно происходит за две недели до следующего заседания ФРС.

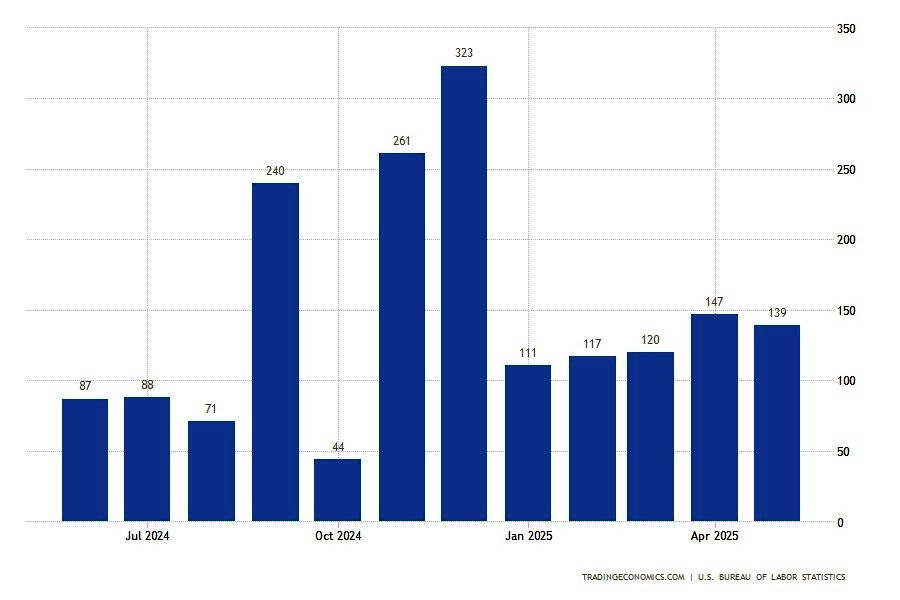

Апрельские NonFarm PayrollsАпрельские NonFarm Payrolls показали рост 177 тыс. рабочих мест, безработица при этом осталась на уровне 4,2%. Какие прогнозы дают специалисты для Нонфармов на май?

Главный экономист ADP Нела Ричардсон указывает на замедление на, но подчеркивает устойчивые параметры:

- сильный рост зарплат

- низкий уровень увольнений

По ее словам, как только спад неопределенности начнет рассеиваться, активность на рынке труда может пойти вверх. «Темпы найма замедляются, но рынок труда остается достаточно крепким, чтобы поддерживать расходы и давать ФРС свободу маневра». Однако другие аналитики видят признаки перегиба.

Старший экономист EY Лида Буссур считает, что данные за май «скорее всего, подтвердят торможение». Главными факторами влияния будут тарифы, политические риски и слабый приток миграции.

Глава стратегии по акциям в Citi Стюарт Кайзер предупреждает, что в случае выхода NFP в пределах ожиданий, он станет «умеренно позитивным сигналом для фондового рынка». Однако риски перекоса в сторону слабых данных сохраняются.

В TD Securities считают, что еще в апреле «рост рабочих мест должен был замедлиться до самого медленного уровня за три месяца». Поэтому прогноз показателя на май они выставили на уровне 110 тыс.

Capital Economics прогнозирует рост занятости на 175 тыс.

Trading Economics ожидает прирост в 100 тыс. рабочих мест.

В целом прогнозы ожидают в мае роста новых рабочих мест в диапазоне 100–130 тысяч. Уровень безработицы – 4,2%.

Так спасут ли майские NonFarm Payrolls американскую валюту от падения? Если говорить только о данных Нонфармов, то они традиционно влияют на курс гринбека по простой схеме:

- данные выше прогнозов поддерживают USD

- отчеты ниже ожидаемых экспертами цифр отправляют доллар в пике

Однако сейчас все гораздо сложнее, так как недавнее падение доллара США свидетельствует о более широком изменении настроений инвесторов в сторону отказа от активов США вообще. Главную угрозу сейчас представляют торговые войны. Именно из-за тарифной политики Дональда Трампа курс доллара с января снизился на 10%. И это несмотря на сохраняющуюся волатильность на рынках и повышенную тревожность инвесторов, которые раньше, наоборот, поддерживали курс доллара.

Он потерял статус безопасной гавани, и этот драйвер роста больше не активен. Зато торговые войны продолжаются и несут постоянную угрозу для доллара США. Некоторые страны могут отложить заключение сделок, надеясь на более выгодные условия, что может привести к новому витку повышения тарифов и увеличить риски снижения курса доллара. Повышение ставки тоже пока ФРС маловероятно, что в обычных условиях оказало бы поддержку доллару.

А если майский NFP подтвердит негативные экономические последствия от введения пошлин, рынок будет рассматривать снижение ставки. Конечно, сильные NonFarm Payrolls могут укрепить доллар. Вот только сильными они будут считаться, если выйдут на прежнем (апрельском) уровне. А в такой вариант отчета, похоже, не верит никто.

Дополнено после публикации отчета

Изменение числа занятых в несельскохозяйственном секторе – 139 тыс.(прогноз – от 110 тыс. до 130 тыс., в апреле – 147 тыс., откорректировано со 177 тыс.)

Уровень безработицы – 4,2% (прогноз – 4,2%, в апреле – 4,2%)

Доля экономически активного населения – 62,4% (ранее – 62,6%)

Средняя почасовая заработная плата (м/м) – 0,4% (прогноз – 0,3%, ранее – 0,2%)

Средняя почасовая заработная плата (г/г) – 3,9% (прогноз – 3,7%)